2024. 7. 24. 17:48ㆍ주식/주식일반

자산배분 관점에서 주식투자를 하다보면 자연스레 따라오는 고민이 '리밸런싱을 언제 그리고 얼마나 자주 해야하나'일 것입니다. 그래서 오늘은 리밸런싱의 주기 및 시기와 관련된 데이터들을 살펴보려고 합니다. 또한 리밸런싱에 대한 새로운 관점에 대해서 알아보도록 하겠습니다.

리밸런싱 조정 빈도에 대한 명확한 근거는 없다

포트폴리오를 매달, 분기별 또는 매년 재조정하는 것 중 어느것이 최적인지에 대해서는 명확한 답변이 없습니다. 2005년 이후의 데이터를 바탕으로 시뮬레이션해보면 명확한 상관관계가 없습니다.

데이터1

리밸런싱 주기에 따른 S&P500의 연간 총 수익률의 변화를 나타낸 그래프입니다. 그리고 여기서 1년에 한번은 매년 7월에 리밸런싱을 했습니다.

아래 표는 위와 마찬가지로 주기에 따른 수익률의 변화이지만, 1년에 한번하는 리밸런싱을 매년 1월에 했습니다.

둘의 차이를 확인하셨나요? 매년 7월에 리밸런싱을 하면 분기마다 한번 리밸런싱을 하는 경우보다 수익률이 낮지만, 매년 1월에 리밸런싱을 하면 분기 리밸런싱보다 수익률이 좋아집니다.

이 데이터가 무엇을 말할까요?

연단위 리밸런싱이 분기단위 리밸런싱보다 좋다 또는 나쁘다고 일관되게 말할 수 없다는 것을 뜻하지는 않을까요?

데이터2

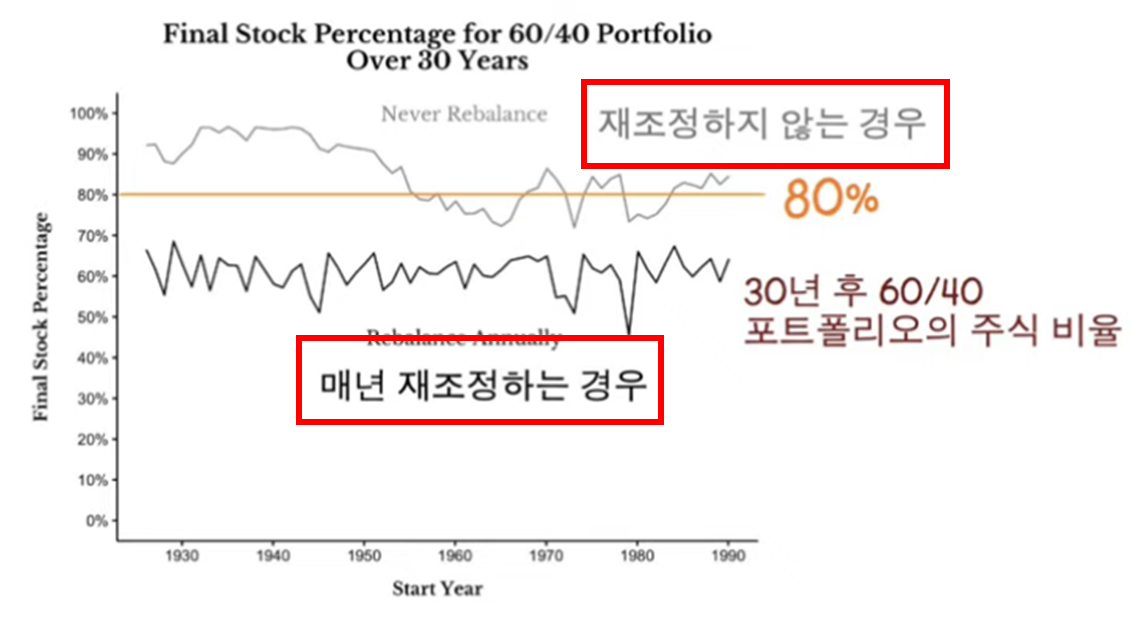

보다 극단적인 데이터도 있습니다. 아래 표를 보시죠. 30년동안 리밸런싱을 한번도 하지 않은 경우가 매년 리밸런싱을 하는 경우보다 수익률이 월등히 높다고 나옵니다. 이제까지의 상식과는 벗어나는 데이터에 저도 많이 놀랐습니다.

리밸런싱에 대한 새로운 관점

그러면 리밸런싱을 하는게 좋긴한건지, 한다면 어떻게 하라는건지 헷갈리는 분이 많으실 것 같습니다. 그래서 리밸런싱에 대한 새로운 관점을 소개해드리고자 합니다.

리밸런싱의 기본 개념은 많이 오른 자산을 팔아서 적게 오른 또는 떨어진 자산군을 사는 것입니다. 하지만 이러한 리밸런싱은 현재 시장을 주도하는 자산을 빨리 팔도록 해서 수익을 줄일 수도 있다는 단점이 있습니다.

혹시 여러분이 아직 젊어서 정기적인 소득이 있다면 ,오르고 있는 자산을 팔지 않으면서 리밸런싱 해보는 건 어떨까요? 즉, 평소에 현금을 저축해두다가 한쪽이 많이 올라 비율이 깨진다면 적게 오른 (또는 떨어진) 자산군을 저축해두었던 현금으로 사는 것이죠. 오르는 자산을 팔지는 않고 적게 오르거나 떨어진 자산군을 계속 사기만 하는 리밸런싱 방법입니다. 물론 이러한 방법은 은퇴를 앞두거나 정기적인 소득과 저축이 없다면 실행이 어려운 방법이기도 합니다.

여러분의 리밸런싱에 대한 생각에 많은 도움이 되었기를 바랍니다.

긴 글 읽어주셔서 감사합니다!

<같이 보면 좋은 글>

켈리 공식을 활용한 자산배분 (최적의 투자비율)

켈리공식 - 최적의 투자비율을 알 수 있는 방법 유튜브를 보다가 좋은 자료가 있어 요약, 공유하고자 함 아래 내용은 미래에셋 김화중 연구원이 출연한 영상을 요약한 것 https://www.youtube.com/watch?v

richtuja.tistory.com

[미국주식] 경기사이클에 따른 자산배분, 섹터로테이션

지난 글 요약 지난 글에서는 경기에는 순환하는 주기가 있다는 것과 현재 미국은 경기사이클의 정점을 지나고 있다는 것에 대해 알아보았다. 또한, 주식시장에는 11개의 섹터가 있으며 각 섹터

richtuja.tistory.com

'주식 > 주식일반' 카테고리의 다른 글

| 무상증자 유상증자 차이점 완벽정리! (4) | 2024.09.30 |

|---|---|

| 비상장기업 투자방법 성공사례 완벽정리! (8) | 2024.09.24 |

| 포트폴리오 관리시 최적의 리밸런싱 주기는? (2) | 2024.09.19 |

| 금융 시장에서 파생상품이란? 그 개념과 중요성 (2) | 2024.09.18 |

| 하워드 막스 <투자에 대한 생각> 요약 정리 (0) | 2024.07.26 |